Сервисы для счетов, актов и накладных

Содержание:

- Образец заполнения счета-фактуры

- Письмо Федеральной налоговой службы от 24 августа 2021 г. № 3-1-11/0122@ “О заполнении строки 5а счета-фактуры”

- Что такое счет-фактура и что такое счет на оплату

- НДС и счет-фактура

- Как заполнить счет-фактуру онлайн

- Форма счета-фактуры изменилась с 01.07.2021

- Обзор документа

- Для чего нужен счет-фактура

- Нюансы оформления счета-фактуры, или Почему мы часто ищем его бланк

- Пример корректировочного счета-фактуры на уменьшение

- Действия получателя счета

- Составляем счет-фактуру верно

- Зачем нужен счет-фактура

- Создание электронного счета-фактуры на сайте ЭСФ

- Нижняя часть Счета-фактуры (подвал)

- Договор

- Счёт-фактура

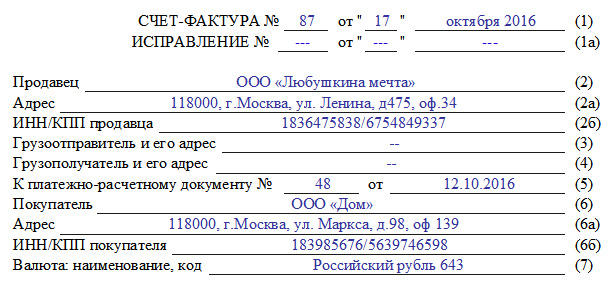

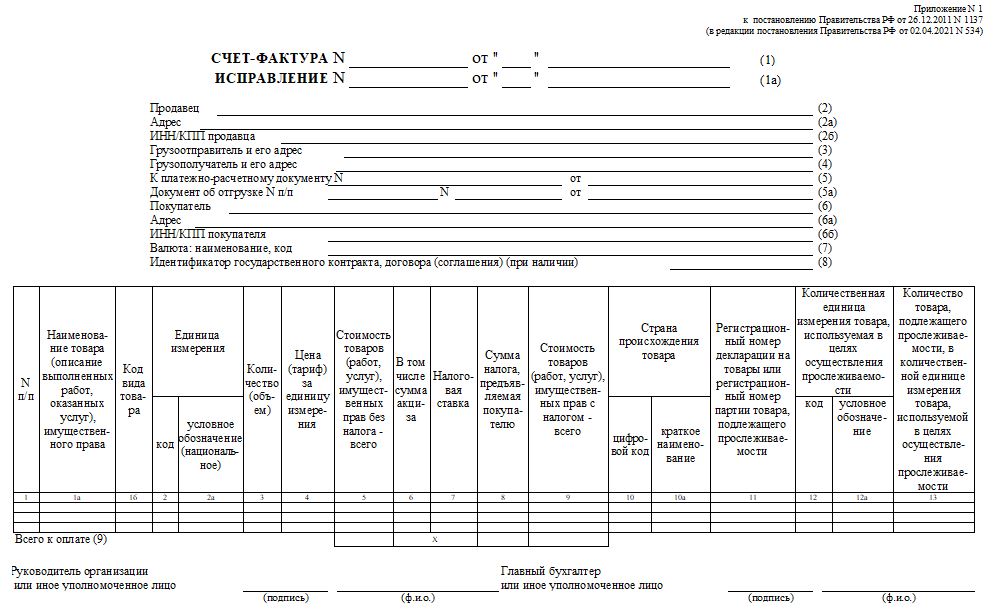

Образец заполнения счета-фактуры

Оформление стандартного счета–фактуры – не самая сложная процедура, тем не менее, у начинающих специалистов она может вызвать некоторые вопросы.

- В начале документа пишется номер счета фактуры и дата его заполнения.

Номер счета может быть любым, главное условие, чтобы он шел по возрастающей линии к предыдущим. При этом, в тех случаях, когда по каким-либо обстоятельствам последовательность нумерации нарушается (к примеру за счетами-фактурами 21, 22, 23 следует 8), это не грозит ровно никакими санкциями со стороны контролирующих органов и налоговых структур. Что касается даты, то счет-фактура должна быть сделана либо непосредственно день в день с поставкой товарно-материальных ценностей или оказанием услуг или же в пятидневный период после этого.

Далее указываются реквизиты фирмы, которая является поставщиком товаров или услуг: пишется ее полное название, юридический адрес (с почтовым индексом), ИНН, КПП (все эти сведения должны соответствовать учредительным бумагам предприятия).

Затем включается информация о грузоотправителе и грузополучателе.

Эти строки следует заполнять только тогда, когда речь идет о реализации товарно-материальных ценностей (т.е. при оказании услуг или выполнении работ в них нужно поставить прочерк). Когда речь именно о купле-продаже, то если грузоотправителем является продавец товара, то можно либо продублировать адрес полностью, либо коротко обозначить это двумя словами «тот же». А вот адрес грузополучателя указать нужно обязательно и полностью, включая индекс, номер офиса или склада и номер телефона.

Далее указывается ссылка на платежно-расчетный документ (его номер и дату) и вносятся сведения о покупателе: все аналогично тому, как заполнялись строки о продавце.

После этого вносятся данные о валюте, которая используется при денежных расчетах между сторонами по договору (письменно и в виде кода по Общероссийскому классификатору валют (ОКВ)).

Рубль кодируется цифрами 643.

Следующая часть документа содержит в себе таблицу, в которую включены основные показатели сделки.

- В первый столбец вписывается название объекта договора (так, как значится в самом договоре).

- Во второй, при необходимости, код продукции по Общероссийскому классификатору единиц измерения (ОКЕИ), условное обозначение (штуки, литры, килограммы и т.д.).

- В столбце под номером три указывается общее количество или объем товаров/услуг/работ, затем цена за единицу измерения.

- Столбцы от пятого до девятого являются обязательными к заполнению: сюда вносится стоимость с налогом и без него, размер налога (который, как известно, бывает 0%, 10%, 18%), а также окончательная цена с налогом. Компании, работающие без НДС, могут именно так и отметить в нужной ячейке.

- Десятый и одиннадцатый столбики предназначены для зарубежных товаров. В 10 и 10а включаются сведения о том государстве, которое является родиной происхождения товара (в виде кода по ОКСМ) и короткого словесного обозначения), в последний столбец вносится номер таможенной декларации, если таковая имеет место быть.

В завершение счет фактуру подписывает руководитель фирмы (директор или генеральный директор), а также главный бухгалтер. Если это одно и то же ли лицо, подпись следует продублировать.

Письмо Федеральной налоговой службы от 24 августа 2021 г. № 3-1-11/0122@ “О заполнении строки 5а счета-фактуры”

30 августа 2021

Вопрос: Постановлением Правительства РФ от 02.04.2021 N 534 внесены изменения форма счета-фактуры (утверждены постановлением Правительства РФ от 26.12.2011 N 1137) дополнена новой строкой — 5а «Документ об отгрузке N п/п». Согласно пп. «з1» п. 1 Правил заполнения счета-фактуры в строке 5а необходимо показать реквизиты (номер и дата составления) документа об отгрузке товаров (о выполнении работ, об оказании услуг), о передаче имущественных прав, соответствующего порядковому номеру (порядковым номерам) записи в счете-фактуре. В случае одновременного отражения нескольких документов, подтверждающих поставку (отгрузку) товаров (выполнение работ, оказание услуг), передачу имущественных прав, в этой строке указываются номера и даты таких документов через разделительный знак «;» (точка с запятой).

Как заполнить данную строку в случае, если речь идет о реализации товаров (работ, услуг) физическим лицам. Минфин России в письме от 1 апреля 2014 г. N 03-07-09/14382 разъяснил, что физические лица не являются налогоплательщиками НДС и этот налог к вычету не принимают, поэтому счета-фактуры по услугам, оплаченным физическими лицами в безналичном порядке, возможно выписывать в одном экземпляре для учета данных услуг продавцом по итогам налогового периода. При этом в случае отсутствия у продавца информации о физических лицах в соответствующих строках счета-фактуры проставляются прочерки. Как быть в этом случае со строкой 5а? Можно ли в нее тоже поставить прочерк?

Ответ: Управление налогообложения юридических лиц рассмотрело Интернет-обращение по вопросу заполнения строки 5а счета-фактуры при реализации товаров (работ, услуг) физическим лицам и сообщает следующее.

В соответствии с пунктом 1 статьи 169 Налогового кодекса Российской Федерации (далее — Кодекс) счет-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав (включая комиссионера, агента, которые осуществляют реализацию товаров (работ, услуг), имущественных прав от своего имени) сумм налога к вычету в порядке, предусмотренном главой 21 Кодекса.

Согласно подпункту 1 пункта 3 статьи 169 Кодекса при совершении операций по реализации товаров (работ, услуг), имущественных прав лицам, не являющимся налогоплательщиками налога на добавленную стоимость, и налогоплательщикам, освобожденным от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, по письменному согласию сторон сделки счета-фактуры не составляются.

Принимая во внимание норму подпункта 1 пункта 3 статьи 169 Кодекса, а также учитывая, что физические лица не являются налогоплательщиками налога на добавленную стоимость и, соответственно, этот налог к вычету не принимают, то при реализации товаров (работ, услуг) физическим лицам налогоплательщик вправе счета-фактуры не составлять. Аналогичная позиция содержится в письме ФНС России от 21.05.2015 г

N ГД-4-3/8565

Аналогичная позиция содержится в письме ФНС России от 21.05.2015 г. N ГД-4-3/8565.

Кроме того, на основании положений пункта 7 статьи 168 Кодекса в случае, если при реализации товаров (работ, услуг) физическим лицам за наличный расчет продавец выдал покупателю кассовый чек или иной документ установленной формы, то счета-фактуры не составляются.

При этом, на основании пункта 1 Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость, утвержденных постановлением Правительства Российской Федерации от 26.12.2011 N 1137, в случае невыставления счетов-фактур на основании подпункта 1 пункта 3 статьи 169 Кодекса в книге продаж регистрируются первичные учетные документы, документы, содержащие суммарные (сводные) данные по операциям, совершенным в течение календарного месяца (квартала).

Учитывая изложенное, в том случае, если налогоплательщик, осуществляющий операции по реализации товаров (работ, услуг) физическим лицам, по итогам календарного месяца (квартала) составляет документ, содержащий суммарные (сводные) данные по операциям, совершенным в течение календарного месяца (квартала) («сводный» счет-фактуру), то строка 5а такого документа может не заполняться.

| Начальник Управленияналогообложения юридических лиц | М.В. Бакчеева |

Что такое счет-фактура и что такое счет на оплату

Понятие «счет» часто используют для определения документа оплаты, предъявляемого продавцом покупателю. Официально закрепленного определения «счет» в нормативных документах нет. Его выставляют как на уже отгруженную продукцию (выполненные работы, оказанные услуги), так и на авансирование (предоплату). Счет на оплату не является документом, на основании которого оформляется вычет по НДС. Счет на оплату является формой документа, определяемой организацией.

Форма счета-фактуры утверждена постановлением правительства № 1137 от 26.12.2011 в редакции от 02.04.2021, и расчеты с бюджетом по НДС возможны только по этой форме документа. Электронный счет-фактуру заполняем только по правилам, указанным в приказе Минфина России от 05.02.2021 № 14н.

ВАЖНО!

В 2021 году физлицо вправе подписать счет-фактуру электронной подписью, но пока в этом случае к документам необходимо приложить доверенность. Начиная с 2022 года, физлицо сможет подписывать документы своим ключом от имени организации (после вступления в силу изменений в ).. Вот так выглядит бланк новой счет-фактуры 2021 в ворде для заполнения:

Вот так выглядит бланк новой счет-фактуры 2021 в ворде для заполнения:

- при реализации товаров (работ, услуг);

- при получении предоплаты.

НДС и счет-фактура

При оплате сделки продавцом начисляется налог на добавленную стоимость. Именно документ, который мы рассматриваем (счет-фактура), как подтверждение уплаты НДС регистрируется покупателем в специальной книге. На основании этого документа он заполняет соответствующие показатели в декларации по НДС. По закону, покупатель имеет право на налоговый вычет по этой статье налогообложения (ст. 169 НК РФ), если все оформлено правильно и корректно.

Есть ситуации, когда НДС не начисляется, например, для предпринимателей, работающих по системе УСН. Но часто покупатель, несмотря на это обстоятельство, просит выставить ему счет-фактуру, пусть даже без НДС. Это не обязанность продавца, но иногда стоит все же пойти навстречу просьбе покупателя и оформить счет-фактуру, только указать в документе, что она без налога на добавленную стоимость, не заполняя соответствующую строчку бланка.

ВАЖНО! Если вы не являетесь плательщиком НДС, не стоит указывать в счете-фактуре вместо отметки «Без НДС» ставку в 0%. Даже нулевой процент показывает реальную ставку, на которую вы в таком случае не имеете права

Указание несоответствующей реальности ставки может создать много проблем получателю документа, начиная со штрафа и заканчивая начислением стандартной 18% ставки.

Как заполнить счет-фактуру онлайн

Существует несколько сайтов, где это можно сделать онлайн и бесплатно или условно-бесплатно. При этом самостоятельно совершенно необязательно разбираться в налоговом законодательстве на профессиональном уровне – хватит самых базовых знаний. Готовый документ вы сможете сохранить на компьютер для дальнейшего редактирования или сразу же отправить по электронной почте.

Далее рассмотрим несколько популярных сервисов, оказывающих подобные услуги.

Вариант 1: Service-Online

Это простой сайт, где можно быстро заполнить счет-фактуру нового или старого образца без необходимости регистрации и оплаты. Шаблон для заполнения и прочая информация на сайте регулярно обновляется, поэтому проблем из-за того, что вы получите документ, несоответствующий тем или иным требованиям законодательства вы сможете избежать.

Перейдем к заполнению счет-фактуры на сайте:

- Перейдите на сайт Service-Online. Вам сразу же будет предложено заполнить счет-фактуру нового образца.

- Теперь заполните поля представленной формы. Если нужно, то можно в поле «Версия» выбрать старый образец. Тогда представленная форма немного изменит свой вид.

- Заполняйте поля ниже по образцу. Некоторые данные, например, информацию о материальных ценностях, которые требуется предоставить заказчику, можно не вносить вручную, а загрузить из документа формата XLS. Однако для загрузки файлов на сайт потребуется пройти бесплатную регистрацию.

Закончив с заполнением счет-фактуры, вы можете сразу же отправить ее на печать или сохранить на компьютере для дальнейшей обработки, воспользовавшись соответствующими кнопками.

Вариант 2: Выставить счет

Ресурс так и называется. Здесь пользователи могут составлять документы и заполнять разнообразные бланки в онлайн-режиме. К сожалению, регистрация на сайте для работы обязательна, даже если вам нужно заполнить только один бланк. Вы можете заполнить первые несколько документов в бесплатной демонстрационной версии, а затем придется покупать платную подписку.

Демонстрационная версия не накладывает никаких серьезных ограничений на пользователя. Давайте рассмотрим, как происходит работа с данным сервисом:

Перейдите на сайт «Выставить счет». На этой странице вы можете вкратце ознакомиться с взаимодействием с сайтом. Для начала работы воспользуйтесь кнопкой «Demo вход».

После входа в демонстрационный режим нажмите на значок «Выставить счет 2.0».

На следующей странице нажмите на кнопку «Открыть».

Вас перебросит на страницу с заполнением формы. В верхней части страницы нажмите «Документооборот»

Обратите внимание, что сайт предоставляет возможность заполнения множества разных типов документов. Из контекстного меню выберите «Счет-фактуры», а затем «Новый сч.ф».

В открывшемся окне заполняем нужные поля

Здесь, как и на предыдущем ресурсе можно некоторые данные экспортировать из уже готового документа.

Завершив заполнение документа воспользуйтесь кнопкой «Сохранить» или отправьте его сразу в печать или на электронную почту, кликнув по соответствующему значку.

Для упрощения заполнения на ресурсе предоставлено несколько примеров для каждого из типов документов. Также вы можете открыть свой файл для просмотра другим пользователям и сами просматривать файлы, которые были открыты для просмотра не вами.

На сайте вы можете запустить печать сразу нескольких счет-фактур. Для этого просто выберите необходимые и нажмите «Печать».

Вариант 3: Tamali

Пользоваться данным сервисом несколько проще, чем представленными выше. Плюс ко всеми здесь предоставляется обновление форм заполнения в соответствии с изменениями в налоговом законодательстве.

Чтобы пользоваться всем представленным функционалом: возможностью поделиться, быстрым переключением между своим формами и т.д., необходимо пройти регистрацию на сайте.

С помощью рассмотренных сервисов вы можете быстро и с минимальной вероятностью допустить ошибку создать счет-фактуру. Однако мы рекомендуем перед заполнением данных убедиться в соответствии представленных бланков всем требованиям налогового законодательства.

Форма счета-фактуры изменилась с 01.07.2021

- регистрационный номер партии товара, подлежащего прослеживаемости;

- количественную единицу измерения товара, используемую в целях осуществления прослеживаемости;

- количество товара, подлежащего прослеживаемости, в количественной единице измерения товара, используемой в целях осуществления прослеживаемости.

ВАЖНО!

Электронные счета-фактуры с 01.07.2021 стали обязательными для всех при реализации прослеживаемых товаров.

В форму счета-фактуры внесли новые поля для указания данных:

- о регистрационном номере декларации на товары или регистрационном номере партии товара, подлежащего прослеживаемости;

- коде количественной единицы измерения товара, используемой в целях осуществления прослеживаемости;

- количестве товара, подлежащего прослеживаемости, в количественной единице измерения товара;

- стоимости товара, подлежащего прослеживаемости, без налога, в рублях.

ВАЖНО!

Новые формы счета-фактуры и корректировочного счета-фактуры применяются с 01.07.2021.

Обзор документа

Изменения в НК обязывают налогоплательщиков указывать в счетах-фактурах порядковый номер записи товаров, реквизиты, позволяющие идентифицировать документ об отгрузке, а в корректировочных счетах-фактурах — информацию о стране происхождения товаров и регистрационном номере декларации на товары.

В связи с этим форма счета-фактуры дополнена строкой 5а, а форма корректировочного счета-фактуры — графами 10, 10а и 11.

До внесения соответствующих изменений в форматы счета-фактуры (корректировочного счета-фактуры) электронные счета-фактуры без формирования наименований и значений вышеуказанных элементов в свободных информационных полях являются основанием для применения налоговых вычетов покупателем.

Разъяснено, как сформировать документ, совмещающий в себе и первичный учетный документ, и счет-фактуру (функция «СЧФДОП»).

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Для чего нужен счет-фактура

По ст. 169 НК РФ, счет-фактура является основанием для принятия покупателем предъявленных продавцом товаров, работ или услуг, имущественных прав, подтверждающих суммы налога к вычету в установленном законодательством порядке.

|

Номер поля |

Старое значение |

Новое значение |

|---|---|---|

|

Строка № 8 |

Идентификатор государственного контракта, договора (соглашения) |

Идентификатор государственного контракта, договора (при наличии) |

|

Графа № 1а |

Отсутствовала в старой форме |

Код вида продукции |

|

Графа № 11 |

Номер таможенной декларации |

Регистрационный номер таможенной декларации |

|

Подписи продавца |

Индивидуальный предприниматель |

Индивидуальный предприниматель или иное уполномоченное лицо |

ВАЖНО!

Выписывать счет-фактуру следует только в случаях, подлежащих налогообложению НДС (реализация товаров, работ, услуг или получение предоплаты на реализацию) и только в установленной форме. В противном случае сотрудники ФНС не примут документацию в качестве подтверждения.

Вот так выглядит обновленный бланк:

Нюансы оформления счета-фактуры, или Почему мы часто ищем его бланк

Этот документ достаточно часто дополняется и изменяется, поэтому приходится постоянно контролировать, чтобы счета-фактуры соответствовали всем требованиям закона

При этом важно, чтобы под рукой был не только актуальный бланк счета-фактуры, но и актуальный образец счета-фактуры, т. к

это поможет быстрее сориентироваться во всех изменениях. Давайте их перечислим.

Начнем с того, что повышение с 01.01.2019 основной ставки НДС с 18 до 20% на форме счета-фактуры никак не сказалось. Дело в том, что размер ставки не зашит в бланк, а указывается при заполнении документа. Поэтому единственное, что теперь нужно делать по-новому с тех пор, это заносить в графу 7 значение 20 вместо 18.

Узнайте также, что изменилось в части счетов-фактур с 19.07.2019.

Что касается непосредственно изменения правил оформления счетов-фактур и бланка счета-фактуры, то последние изменения в бланк счета фактуры действуют с 01.07.2021. С этой даты бланк счета-фактуры обновлен постановлением Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров.

В новом счете-фактуре есть новая строка 5а для реквизитов документа об отгрузке. Записи о товарах, работах и услугах нужно нумеровать по порядку и ставить номер в графе 1, а вот наименование — это теперь графа 1а. Для системы прослеживаемости товаров вводят новые графы 12, 12а и 13, где отражают единицу измерения товара, который подлежит прослеживаемости, и его количество. Подробнее о новом счете-фактуре наши эксперты рассказывали здесь.

Скачать обновленный бланк, можно в следующем разделе.

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Напомним, предыдущие изменения были в 2017 году. С октября 2017 года бланк счета-фактуры предусматривает:

- что идентификатор государственного контракта должен указываться при его наличии;

- наличие новой графы «Код вида товаров», в которой нужно указывать код товаров, экспортируемых в ЕАЭС;

- указание в графе 11 не номера таможенной декларации, а регистрационного номера таможенной декларации;

- что его может подписать также уполномоченное лицо индивидуального предпринимателя.

Постановление Правительства от 19.08.2017 № 981 также предусматривает изменения в порядке заполнения строки 2а счета-фактуры, в которой указывается адрес продавца и дополнения в порядке заполнения счета-фактуры экспедиторами, заказчиками или застройщиками, которые действуют от собственного имени.

ИЗ ИСТОРИИ ВОПРОСА: Предыдущие изменения в постановление Правительства РФ от 26.12.2011 № 1137, которые повлияли на порядок заполнения счетов-фактур, были внесены постановлением Правительства РФ от 05.05.2017 № 625. Они дополнили бланк счета-фактуры новым реквизитом, а именно строкой 8 «Идентификатор государственного контракта, договора (соглашения)».

Еще раньше изменения в бланк счета-фактуры вносились постановлением Правительства 29.11.2014 № 1279. Тогда посредникам позволили оформлять для комитента сводный счет-фактуру и указывать данные из нескольких счетов-фактур, выставленных покупателям или полученных от продавцов.

Если вы оказываете услуги, проверьте правильно ли вы оформили счет-фактуру с помощью Готового решения от КонсультантПлюс. Если вы налоговый агент — вам в помощь подробный материал КонсультантПлюс. Пробный доступ к К+ можно получить бесплатно, перейдя по ссылкам.

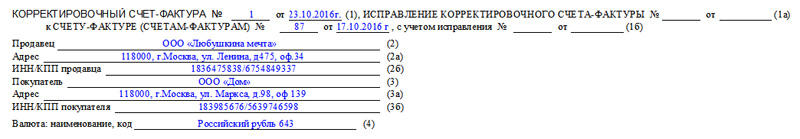

Пример корректировочного счета-фактуры на уменьшение

Корректировочный счет–фактура — документ, создаваемый в ситуациях, когда в договоре между сторонами произошли какие-либо перемены в части стоимости или количества поставляемых товаров, производимых услуг или выполняемых работ. Его форма достаточно понятна, но некоторые моменты нуждаются в разъяснениях.

В начале находится стандартная информация:

- номер корректировочного счета-фактуры (который может быть любым, так как поправки могут вноситься не один раз)

- день-месяц-год его заполнения,

- ссылка на первоначальную счет-фактуру (т.е. ту, которую он корректирует)

- реквизиты сторон.

Все данные должны быть аналогичны регистрационным бумагам компаний.

В завершение в этой части нужно словами вписать валюту и ее цифровой код.

Ниже идет таблица, первый столбик которой касается названия объекта договора (товаров или услуг) строки во втором фиксируют произведенные изменения. В столбики 2 и 2а вписываются единицы измерения (в виде кода по ОКЕИ и словами), затем общий объем продукции или услуг и их цену за единицу измерения. Эти сведения могут быть идентичны первоначальной счету-фактуре или обновленными, в соответствии с новыми условиями договора. Затем идут столбики, касающиеся стоимости: сначала сюда вписываются те значения, которые были в предыдущем счете-фактуре, затем отредактированные значения. После этого в строках «увеличение» или «уменьшение» вносится показатель разницы в форме конкретной цифры. В обобщающую строчку под названием «Всего» ставятся суммированные цифры по всем измененным позициям товаров или услуг.

В заключение документ подписывается ответственными сотрудниками (руководителем фирмы и бухгалтером).

Действия получателя счета

Если покупателю был отправлен исправленный счет-фактура, он должен изменить данные в книге покупок, ведь там были указаны параметры дефектного счета либо ошибочные данные. Чтобы это совершить, покупателю нужно использовать дополнительный лист из Книги, только чтобы он соответствовал налоговому периоду покупки. На этом листе надо сделать запись об аннулировании конкретного счета-фактуры и вычислить сумму покупок, совершенных до этого счета, определив таким образом сумму, соответствующую упраздняемому счету-фактуре.

Реализовать законную возможность вычета НДС покупатель имеет право не только в том налоговом периоде, когда он совершил покупку: важно лишь, чтобы документ был зарегистрирован вовремя

Составляем счет-фактуру верно

В статье вы можете (счет-фактура 2019) безвозмездно, также выяснить, как верно его заполнить.По ст. 169 НК РФ, эталон счета-фактуры с 01.01.2019 является основанием для принятия покупателем предъявленных торговцем продуктов, работ либо услуг, имущественных прав, подтверждающих суммы налога к вычету в установленном законодательством порядке.Форма счета-фактуры 2019 унифицирована и утверждена Постановлением Правительства от 26.12.2011 № 1137.

Идентификатор муниципального договора, контракта (при наличии).Отсутствовала в старенькой форме.Код вида продукта.Номер таможенной декларации.

Сведения, не дозволяющие найти, какая продукция реализована либо приобретена. К ошибкам такового вида налоговики относятся с особенным колебанием. Опечатки и сокращения допустимы. Не принимаются документы, в каких указан другой продукт. Если вид продукта по Товарной номенклатуре найти нереально, в графе следует поставить прочерк. Формируется счет-фактура онлайн также просто. Есть много бесплатных интернет-сервисов либо специализированных бухгалтерских программ.Регистрационный номер таможенной декларации.Личный бизнесмен либо другое уполномоченное лицо.Приведем эталоны бланков счетов-фактур 2021 в различных форматах, к примеру, вы сможете безвозмездно счет-фактуры в word 2021 года.

Зачем нужен счет-фактура

Ошибки в определении ставки и суммы налога. Такие некорректности появляются при неправильном указании процентной ставки к определенному виду продукта. К примеру, продукция, облагаемая нулевой ставкой, в счете-фактуре указана под ставкой в 10 %.

электронно (без картонного носителя).

Эталон счета-фактуры 2021 год должен быть подписан управляющим экономной организации и основным бухгалтером либо другими уполномоченными лицами. Для электрических форм употребляют усиленную квалифицированную электрическую подпись уполномоченного лица.

Большая часть из их потребуют зарегистрировать компанию на веб-сайте, а потом можно будет скачать и распечатать уже заполненный вашими данными эталон.Разглядим, как заполнить форму, на определенном примере: экономная организация «АЛЛЮР» реализует услуги аренды бассейна. 09.01.2019 заключен контракт на оказание на 200 часов. Формируем готовый эталон.

- Неправильная информация о покупателе либо продавце, не позволяющая идентифицировать субъект. Помарки не вызовут вопросов. Но если ИНН и наименование указаны ошибочно, к примеру, в ИНН лишняя цифра, то такую бумагу не воспримут.

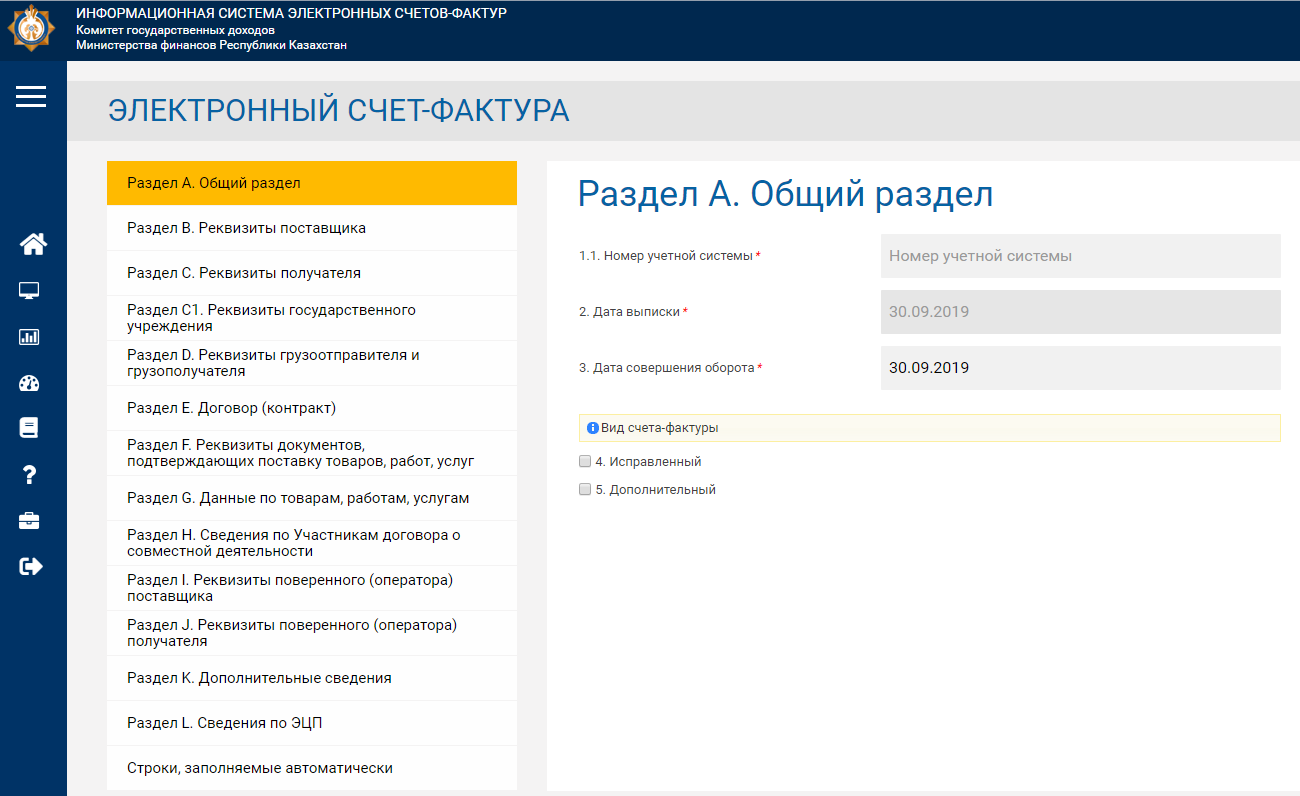

Создание электронного счета-фактуры на сайте ЭСФ

Первое, что вам нужно сделать — нажать на кнопку сверху слева «Создание Счета-фактуры».

После нажатия, перед вами откроется непосредственно форма для составления счета. Разберем пошагово заполнение всех полей.

Раздел А — общий раздел

Здесь нужно заполнить только номер и дату документа т.е. самого счета-фактура.

Дата заполнена уже автоматически. Дата выписки и дата совершения оборота, как правило, одинаковые, но если это не так, можете ввести разные.

Номер учетной системы — это номер документа по счету, как идет у вас в бухгалтерском учете.

ИС ЭСФ — Раздел А — общий раздел

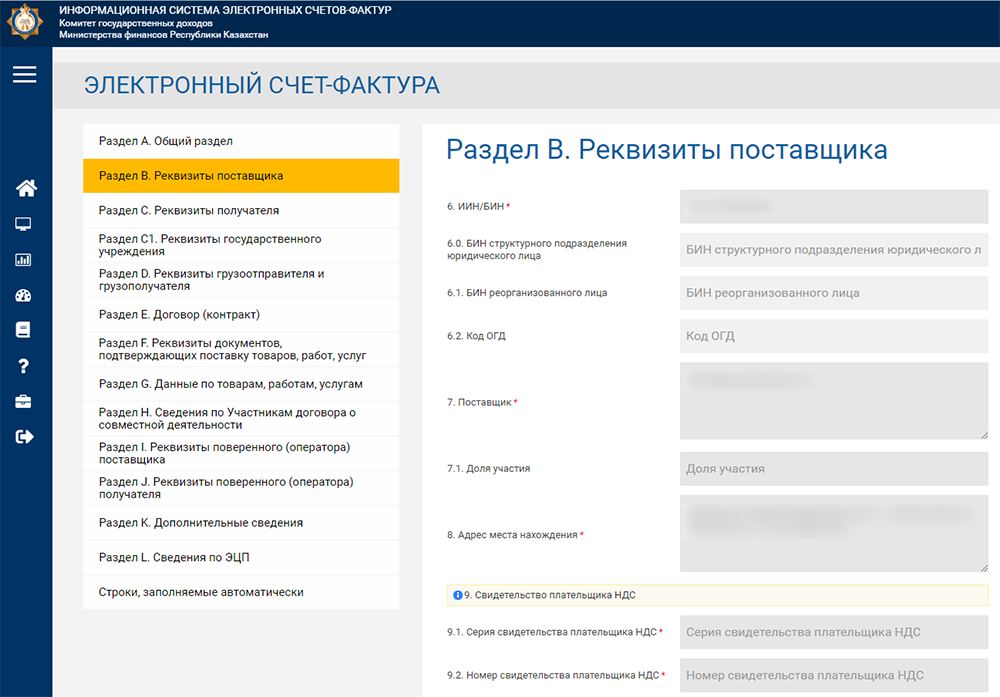

Раздел B — реквизиты поставщика

В данном разделе часть данных заполняется автоматически, подгружаясь по данным из Вашего ЭЦП и ИИН.

Остальные поля самостоятельно заполнять не надо, кроме реквизитов в самом низу раздела, в подразделе B1.

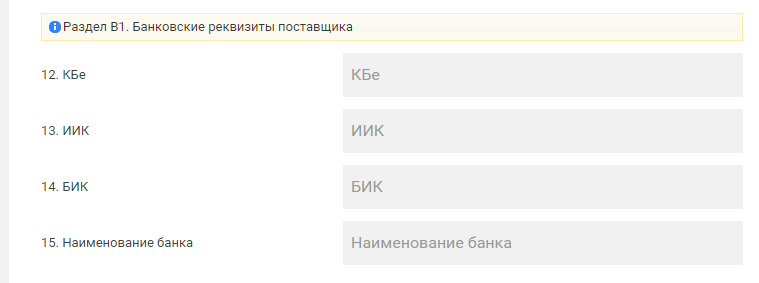

Банковские реквизиты поставщика

КБе вы обычно ставите на оффлайн документах, включая счет на оплату — можете посмотреть там, что у вас указано.

На практике обычно для ИП КБе — 19, а для ТОО — 17

Остальные данные — ИИК, БИК и наименования банка найдете в собственных реквизитах.

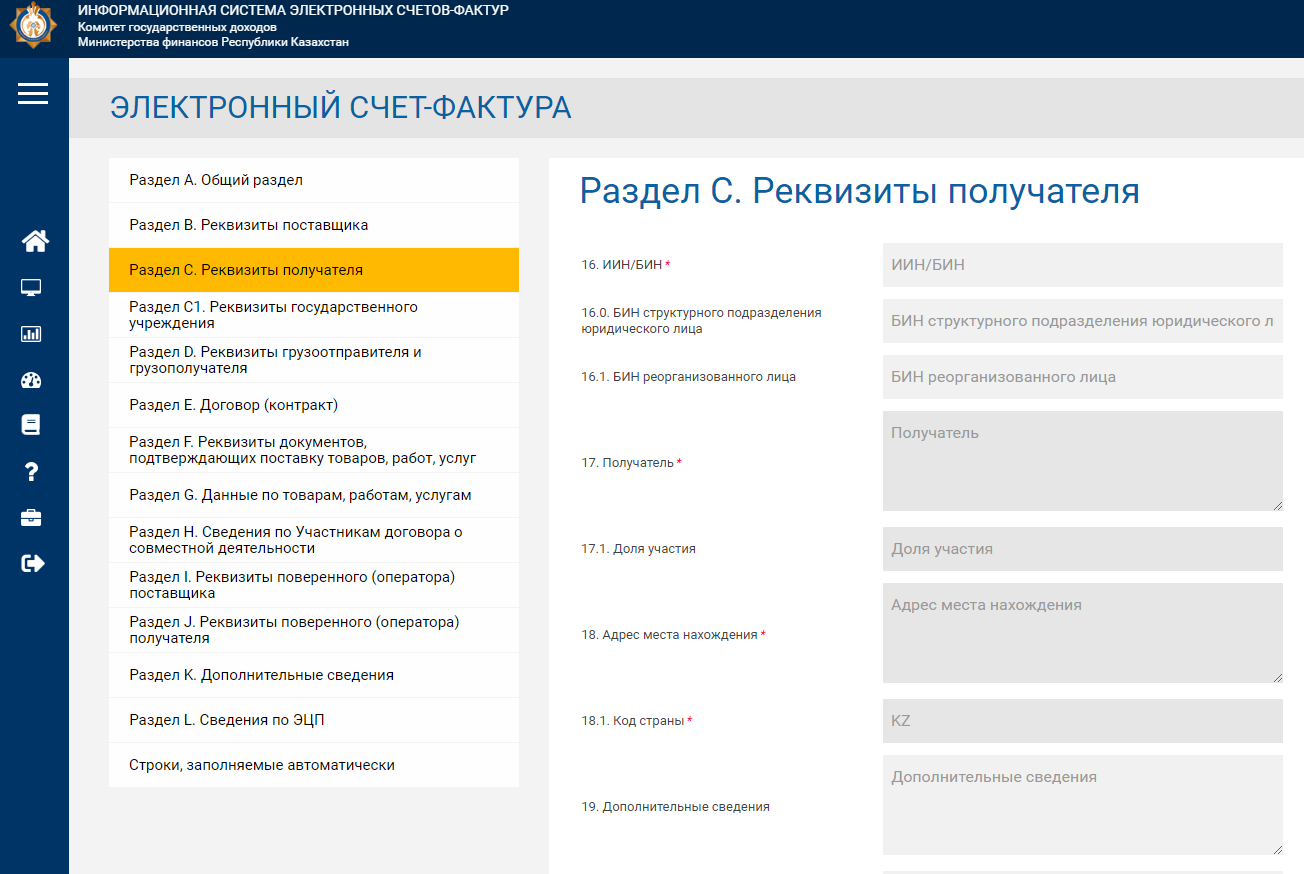

Раздел C — реквизиты получателя

В данном разделе, если вы уже работаете с конкретной организацией на сайте госзакупок, то достаточно ввести в первое поле БИН организации и все необходимые данные заполнятся автоматически.

Если же этого не происходит по какой-либо причине, заполните вручную.

Раздел C — реквизиты получателя

Раздел C1 обычно пустой и его пропускаем.

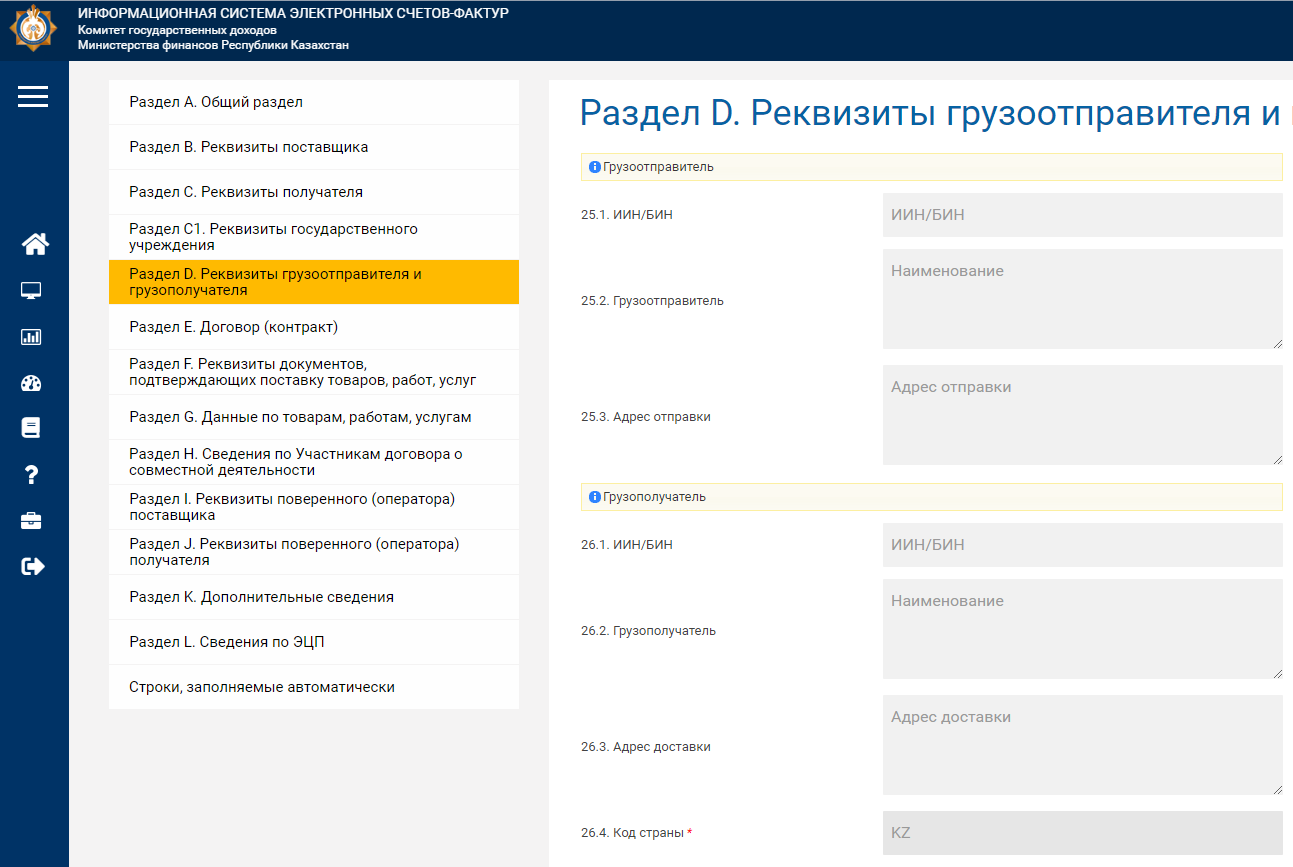

Раздел D — реквизиты грузоотправителя и грузополучателя

В данном разделе все также просто. Достаточно ввести ИИН или БИН в соответствующие поля и все данные автоматически заполнятся.

Раздел D — реквизиты грузоотправителя и грузополучателя

Грузоотправителем в данном случае являетесь вы, как поставщик, а грузополучателем, компания клиента или государственный орган.

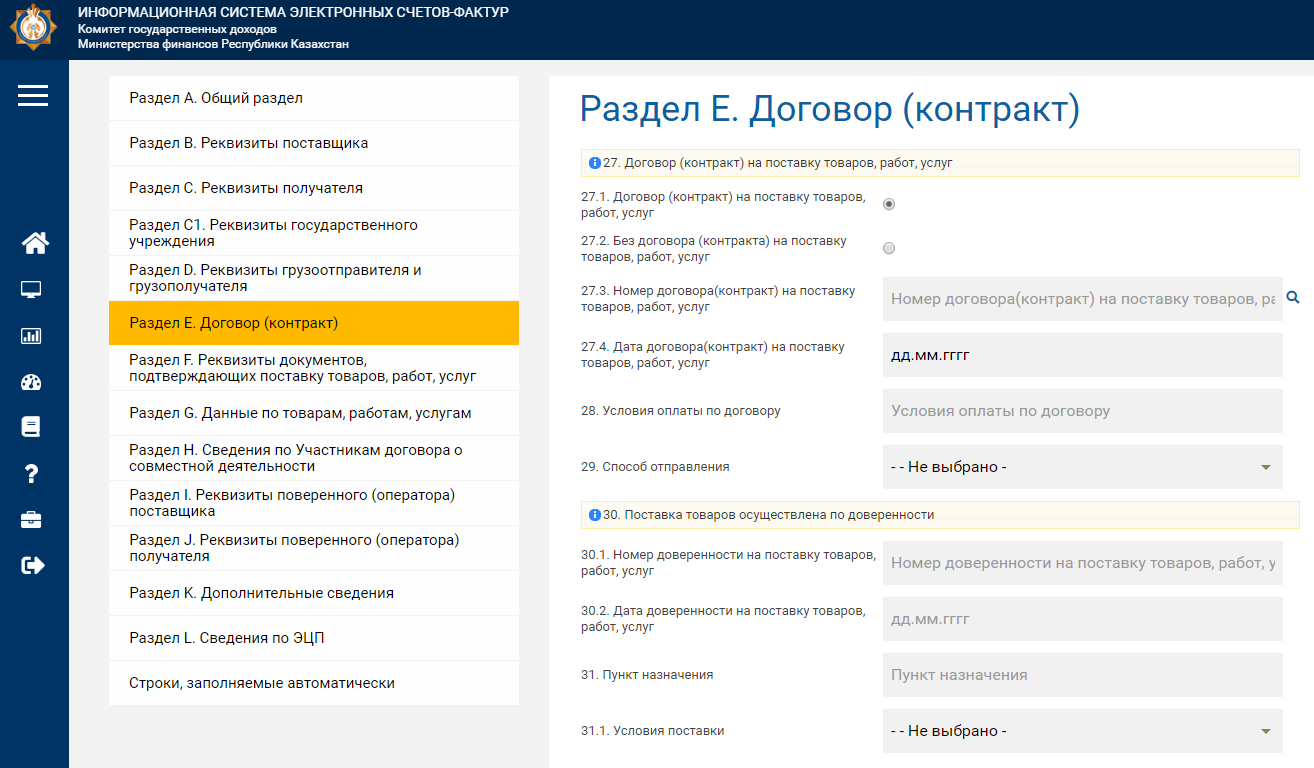

Раздел Е — договор (контракт)

В данном разделе вам нужно заполнить номер и дату договора и способ расчета с вами, как с поставщиком.

Если договор заключался несколько месяцев назад и уже не помните точно, номер и дату договора, можно зайти на сайт госзакупа и посмотреть все данные там в разделе про сам договор.

Условия оплаты по договору указываете точно такие как в договоре. Обычно, на практике это безналичный расчет.

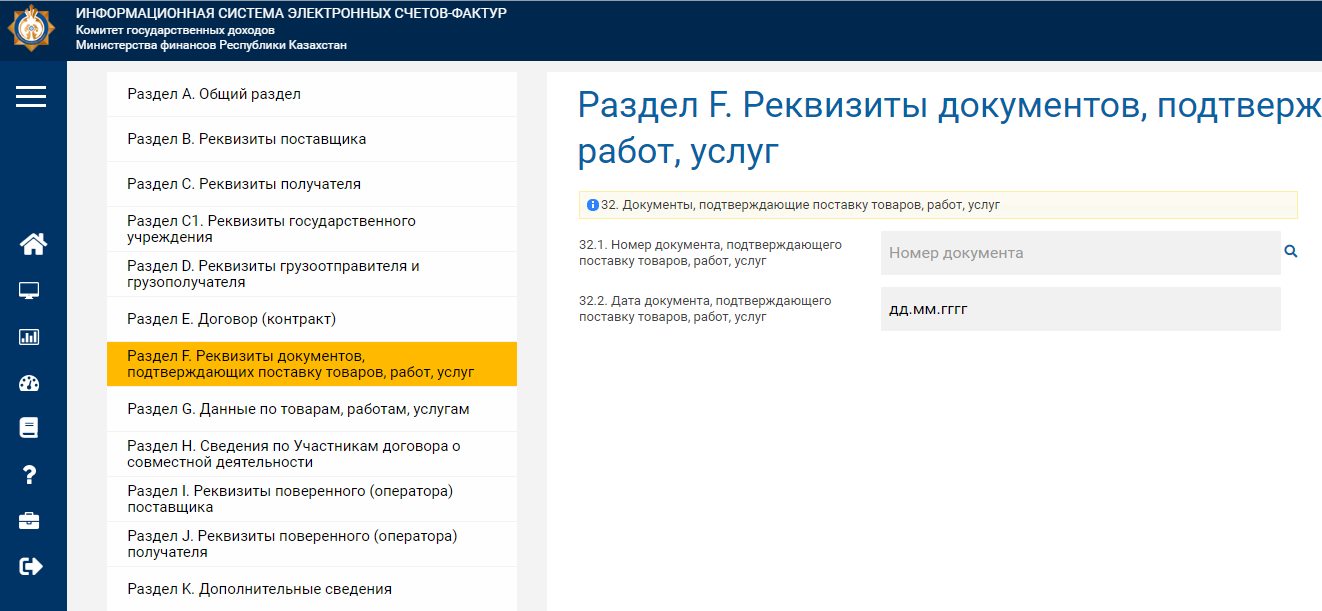

Раздел F — реквизиты документов, подтверждающих поставку товаров, работ, услуг

Здесь заполняете номер и дату выписанного акта выполненных работ на сайте государственных закупок.

По факту там не указывается никакой номер, но у вас в учетной системе по-любому документ имеет какой-то порядковый номер и дату — вот эти данные и заполняете.

На практике, обычно номер и дата выписываемого счета-фактуры и акта выполненных работ совпадают, но если разные, указываете как есть.

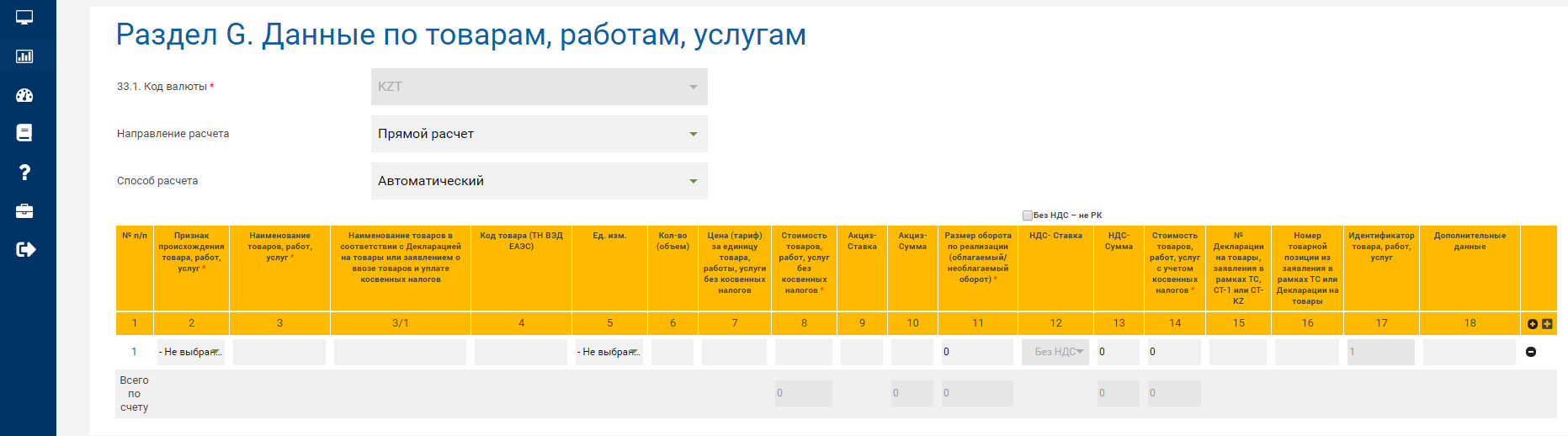

Раздел G — данные по товарам, работам, услугам

Это последний раздел, в котором нужно что-то заполнять вручную, все остальные разделы заполняются автоматически системой.

Здесь нужно заполнить лишь некоторые данные (столбцы 2, 3, 5 и

Во втором столбце нужно указать «признак происхождения товара, работ, услуг«, но совсем непонятно что это такое и какую цифру выбрать. Дадим ниже хорошую подсказку.

Расшифровка признаков происхождения товара, работ или услуг

1 — в случае реализации товара, включенного в Перечень, а также товара, код ТН ВЭД ЕАЭС и наименование которого включен в Перечень, ввезенного на территорию Республики Казахстан с территории государств-членов ЕАЭС;

2 — в случае реализации товара, не включенного в Перечень, а также товара, код ТН ВЭД ЕАЭС и наименование которого не включен в Перечень, ввезенного на территорию Республики Казахстан из государств-членов ЕАЭС;

3 — в случае реализации товара, код ТН ВЭД ЕАЭС и наименование которого включен в Перечень, произведенного на территории Республики Казахстан;

4 — в случае реализации товара, код ТН ВЭД ЕАЭС и наименование которого не включен в Перечень, произведенного на территории Республики Казахстан;

5 — в случае реализации товара, не относящегося к Признакам 1, 2, 3, 4;

6 — в случае выполнения работ, оказания услуг

Если вы оказываете услуги заказчику, то смело выбирайте 6 пункт.

В разделе Наименование товаров, работ, услуг нужно указать собственно наименования предмета договора. Это также можно посмотреть на сайте государственных закупок в разделе «Предметы договора» или вроде того.

В 5м столбце нужно указать единицу измерения. Если вы оказываете услугу, то там из списка надо выбрать пункт под названием «Одна услуга».

Ну и самое главное — в столбце 8 указываем стоимость товара или услуги по выписываемому счету-фактуре.

Если у вас услуга делится по месяцам, например поддержка сайта, то что в акте, что здесь в счете-фактуре нужно указывать сумму равную одному месяцу оказания услуги.

Нижняя часть Счета-фактуры (подвал)

Нижняя часть содержит подписи ответственных лиц:

- Руководитель организации или иное уполномоченное лицо — указывается ФИО и ставится подпись руководителя организации или иного уполномоченного лица.

- Главный бухгалтер или иное уполномоченное лицо — указывается ФИО и ставится подпись главного бухгалтера или иного уполномоченного лица.

- Индивидуальный предприниматель — указывается ФИО и ставится подпись индивидуального предпринимателя, и указываются реквизиты свидетельства о государственной регистрации индивидуального предпринимателя.

В организациях кроме руководителя и главного бухгалтера может расписаться «иное» уполномоченное лицо, но только при действующем внутриорганизационном приказе с правом подписывать бухгалтерские документы.

Индивидуальный предприниматель расписывается только в одной графе Индивидуальный предприниматель.

Договор

Описывает права и обязанности сторон сделки. Обычно в договоре бывают такие разделы:

- Предмет договора: какой результат сделки.

- Сумма договора и порядок расчёта: когда и сколько платить.

- Права и обязанности сторон: как происходит работа.

- Ответственность сторон: что будет, если вы или партнёр нарушите сроки.

- Порядок изменения и расторжения договора: как расторгнуть договор или принять к нему дополнительные соглашения.

- Реквизиты сторон: какие у вас и партнёра расчётные счета, ИНН, ОГРН и адреса.

Договор обычно оформляется в 2-х экземплярах и содержит подписи каждой стороны.

Если вы используете с клиентами стандартную форму договора и заменяете нужные реквизиты в ворде или экселе, пользуйтесь шаблонами в . Загрузите свой шаблон договора, и Эльба автоматически подставит реквизиты контрагента из справочника.

Для некоторых сделок письменная форма договора вообще не нужна. Например, договор купли-продажи считается заключённым уже с момента выдачи покупателю кассового, товарного чека или другого документа, который подтверждает факт оплаты. Это не значит, что при розничной купле-продаже нельзя заключить договор в письменной форме — законодательство этого не запрещает.

Для некоторых сделок письменная форма договора вообще не нужна. Например, договор купли-продажи считается заключённым уже с момента выдачи покупателю кассового, товарного чека или другого документа, который подтверждает факт оплаты. Это не значит, что при розничной купле-продаже нельзя заключить договор в письменной форме — законодательство этого не запрещает.

Шаблоны распространённых договоров:

Счёт-фактура

Этот документ обязаны выставлять только организации и предприниматели, которые являются плательщиками НДС — в основном те, кто работает на общей системе налогообложения.

Организации и ИП на УСН, ЕНВД и патенте обычно не платят НДС и поэтому выставлять счета-фактуры не обязаны. Есть несколько исключений, о которых мы рассказали в отдельной статье.

Счёт-фактура оформляется в двух экземплярах и подписывается поставщиком товара или услуги. Один экземпляр передаётся покупателю, другой остаётся у продавца. Счёт-фактуру нужно выставить не позднее чем через 5 дней после отгрузки товара или оказания услуг.

Счёт-фактура — это основание для того, чтобы принять НДС к вычету, поэтому все организации относятся к нему с особым трепетом.

Чтобы не изучать форму и правила выставления счёта-фактуры, воспользуйтесь .